Иногда настроения инвесторов привлекают внимание, потому что дают представление о том, как могли бы вести себя инвесторы. Таким образом, настроения будут влиять на их инвестиционное поведение и, в свою очередь, на фондовый рынок в целом.

Безусловно, связь между настроениями и фондовым рынком не линейна. На самом деле, многие рассматривают экстремальные показатели настроений как противоположный индикатор. Если настроения резко меняются в одном направлении, некоторые инвесторы могут счесть это сигналом к обратному.

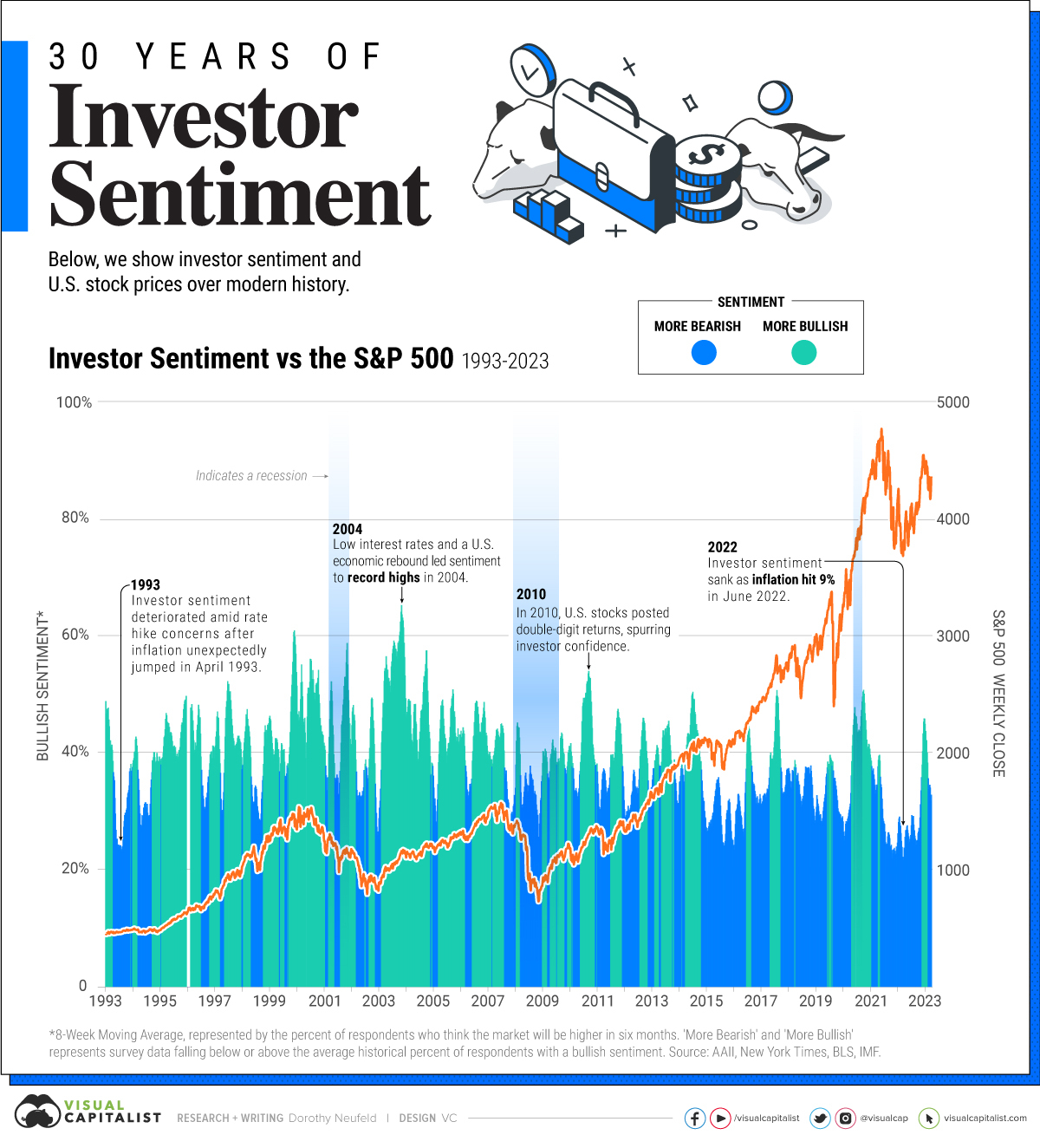

На этом графике показаны настроения инвесторов за 30 лет, основанные на данных Американской ассоциации индивидуальных инвесторов (AAII).

Как измеряются настроения инвесторов?

Опрос AAII показывает бычьи настроения, о чем свидетельствует процент инвесторов, которые считают, что фондовый рынок будет расти через шесть месяцев. Мы составили график скользящей средней за восемь недель для бычьих настроений, чтобы сгладить колебания и показать более широкие тенденции.

Когда оптимизм инвесторов достиг максимума

Когда настроения достигали максимума за исторические рыночные циклы?

Самые высокие бычьи показатели были зафиксированы в 2004 и 2000 годах в связи с пузырем доткомов. В январе 2004 года бычья восьминедельная скользящая средняя достигла рекордных значений на фоне экономического подъема в США, вызванного низкими процентными ставками после того, как акции падали более двух лет.

До этого, на пике пузыря в начале 2000 года, оптимизм инвесторов усилился. Это произошло после того, как Nasdaq показал доходность в 86% в 1999 году, поскольку акции технологических компаний взлетели. В 1999 году доходность 13 акций, включенных в индекс, составляла не менее 1000%. Высокотехнологичный индекс Nasdaq позже достиг максимума в марте 2000 года, прежде чем взорваться, и полностью восстановился только в 2015 году.

Настроения инвесторов позже достигли максимумов в январе 2011 года, после резкого роста фондового рынка, поскольку S&P 500 полностью восстановил потери от краха 2008 года в конце 2010 года. Этот отскок станет самым продолжительным бычьим рынком в истории.

Совсем недавно, в апреле 2021 года, бычьи настроения резко возросли, поскольку Федеральная резервная система дала понять, что процентные ставки останутся вблизи дна. В апреле S&P 500 достиг новых максимумов, поднявшись более чем на 80% с минимумов марта 2020 года.

Каковы настроения сегодня?

В этом году настроения инвесторов улучшились по сравнению с 2022 годом, поскольку инвесторы надеются, что ФРС может свернуть повышение процентных ставок.

Несмотря на то, что реальный ВВП США вырос на 4,9% в годовом исчислении в третьем квартале, показатель инфляции в октябре остался неизменным по сравнению с предыдущим месяцем и составил 3,2%. Индекс S&P 500 вырос примерно на 18% в 2023 году по состоянию на сегодняшний день, поскольку оптимизм инвесторов растет.

Тем не менее, отдельный опрос показывает, что почти 70% потребителей в США считают, что в следующем году наступит рецессия.

В условиях надвигающейся неопределенности в отношении направления процентных ставок — учитывая сильные экономические данные, потенциально повышающие инфляцию, — инвесторы и потребители, похоже, имеют неоднозначные взгляды на то, куда движется рынок, даже несмотря на то, что акции пока выглядят устойчивыми.

Источник: https://advisor.visualcapitalist.com/30-years-of-investor-sentiment/